old_news » 史上最嚴選擇性信用管制 央行重手打炒房

史上最嚴選擇性信用管制 央行重手打炒房

2021/01/09 04:29文/記者朱語蕎

房市過熱現警訊,央行出重手抑制炒房,成效將攸關今年房市。

房市過熱現警訊,央行出重手抑制炒房,成效將攸關今年房市。

央行在上月初無預警出手,祭出「不動產信用管制措施」,來進行房市調控,包括禁止紅單轉讓交易、限制公司法人房貸條件,以及個人貸款第3戶限貸等,可說是近年政府對房市調控最全面的進攻。

在全球實施寬鬆貨幣和降息環境下,市場資金氾濫,房地產成為避險首選,台灣在疫情控制得當之下,買氣在去年中逐漸回溫,自住、投資客紛紛出籠,全台各地陸續出現不少秒殺建案,甚至還有投資客漏夜排隊搶購,買氣高漲連建商業者都覺得吃驚。

房市過熱現警訊 央行祭嚴法

根據永慶房產集團做的購屋意向調查,有63%消費者認為現今房市過熱,認為過熱的主要原因包括利率下探歷史低點、投機炒作盛行以及市場資金浮濫,更有63%消費者認為政府需出手穩定房市,至於消費者認為能有效抑制投機炒作的措施,包括推動實價登錄揭露至門牌、增加房產持有成本、選擇性信用管制及嚴控銀行承作高成數房貸。

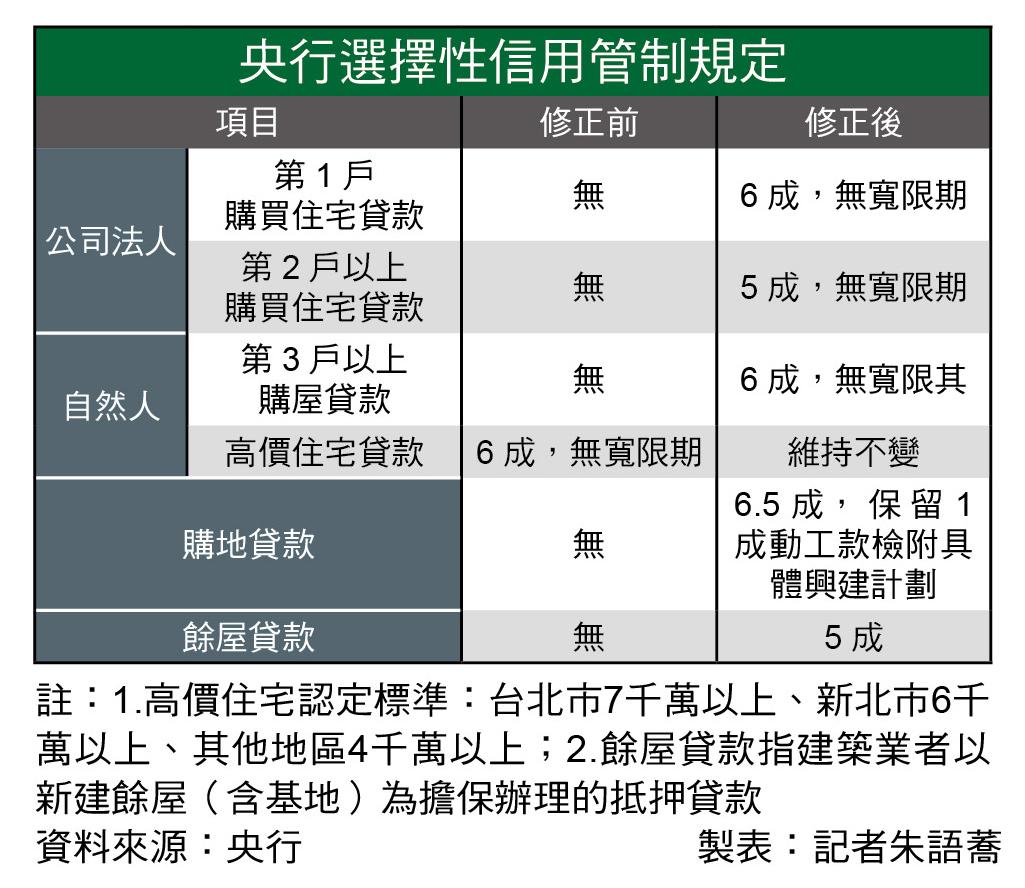

為了抑制房市亂象,央行祭出被稱為史上最嚴格的信用管制措施,包括法人購置住宅貸款第1戶最高貸款6成,第2戶(含)以上最高5成;自然人第3戶(含)以上房貸最高六6成;土建融貸款最高65成,並保留其中1成待動工興建始得撥貸;餘屋貸款最高貸款5成,包括法人房貸和自然人第3戶以上房貸,除限制成數,銀行也不得提供寬限期(即只繳利息、不還本金)。而其中,公司法人、自然人與購地限貸在10年前已實施過,餘屋貸款則是央行首次祭出管制。

這4條管制措施出手,讓業界為之動盪,首當其衝,就是利用法人公司避稅的投資客,央行表示,銀行購置住宅貸款及建築貸款持續走高,去年10月底銀行不動產貸款占總放款比重為35.9%,接近歷史高點的37.9%,而自然人多筆購屋貸款及公司法人購屋貸款也持續增加,且部分貸款借貸人利用銀行低利率、寬限期,來籌措資金進行養地、囤房,讓央行不得不出手。

購地和餘屋貸款限縮,可讓建商不再搶地囤貨。

購地和餘屋貸款限縮,可讓建商不再搶地囤貨。

餘屋限貸戳痛點 抑制建商囤貨

對於建商來說,餘屋貸款最高5成管制,則不利餘屋出清,進而影響其購地意願,而購地貸款最多只能貸到65%並保留10%動工款措施,也讓可借貸金額減少,將會影響建商購地意願,也可能縮減推案動能,未來預售屋的推案量可能下降,資金背景較雄厚的建商,則可能傾向先建後售。

甲山林機構董事長祝文宇就直言,當市場對於土地的需求量降低,就可讓地價上漲情況和緩,而民眾購屋心態轉為觀望,就會讓建商推案量減少。

對購屋民眾來說,此項措施將有機會等到新成屋因此降價,建商為避免產生資金斷頭危機,可能被迫降價促銷,對於有意想買新成屋的民眾,頗有效益。

購買第3戶以上和工司法人限貸,讓低自備購屋方案不再有利。

購買第3戶以上和工司法人限貸,讓低自備購屋方案不再有利。

此外,近年常見的低自備購屋方案,也可能受到影響,在低自備利誘下,不少建案出現投資客掃貨怪象,央行祭出公司、法人第1戶房貸限制6成、第2戶以上限貸5成,且均無寬限期,而自然人第3戶以上限貸6成,無寬限期的條件下,可說是斷了利用成立法人公司投資置產的人,少了投資客炒作,房市發展會朝更健全發展。

政府在去年底也立即通過實價登錄2.0方案,顯示政府打房決心,住商不動產企劃研究室經理徐佳馨指出,實價2.0將過去被詬病的成屋去識別化與預售屋價格不透明兩大問題一次解決,有助於資訊透明與房市健全,但規定之外如何落實政策與民眾期待,會是之後的考驗。