old_news » 銀行搶客祭優惠 申貸眉角得留意

銀行搶客祭優惠 申貸眉角得留意

2020/08/29 04:29文/記者張瀞勻

為吸引購屋族目光,銀行紛紛祭出優惠房貸方案。

為吸引購屋族目光,銀行紛紛祭出優惠房貸方案。

後疫情時代,資金狂潮來襲,不僅股市創歷史高點站上萬二紀錄,股先行於房,房市也隨之受到鼓舞,加上過去數年壓抑的買盤出籠,房市再現熱潮,為了吸引客戶目光,公營、民營銀行紛紛祭出優惠貸款,不論是核貸成數、寬限期年限,甚至還有祭破1%的低利優惠。

根據第一銀行與台灣房屋日前所做的「房貸大調查」,受訪購屋者表示,挑選房貸首重房貸利率,比重高達88.9%,且有多數受訪者表示,相當在意可貸成數多寡,此外,因應新冠肺炎疫情衝擊,中央銀行3月宣布降息1碼,房貸利率也跟著調降,有51.8%受訪者坦言,確實因為降息而動念購屋或換屋,其中更有22%的受訪者想趁利率低時再買一間。

利率低、游資流竄 房市熱度攀升

屋比房屋總監陳傑鳴表示,由於今年國內儲蓄險商品相繼停賣,如今郵局一年期定存利率又僅有0.81%左右,保守投資人的資金放定存幾乎無利可圖,因此,現在對於手頭有閒置資金的民眾來說,確實是一個買房置產的不錯時機。

後疫情時代房價回補,小資族若沒有富爸媽,得靠房貸才能購屋。(圖/鮑行健攝)

後疫情時代房價回補,小資族若沒有富爸媽,得靠房貸才能購屋。(圖/鮑行健攝)

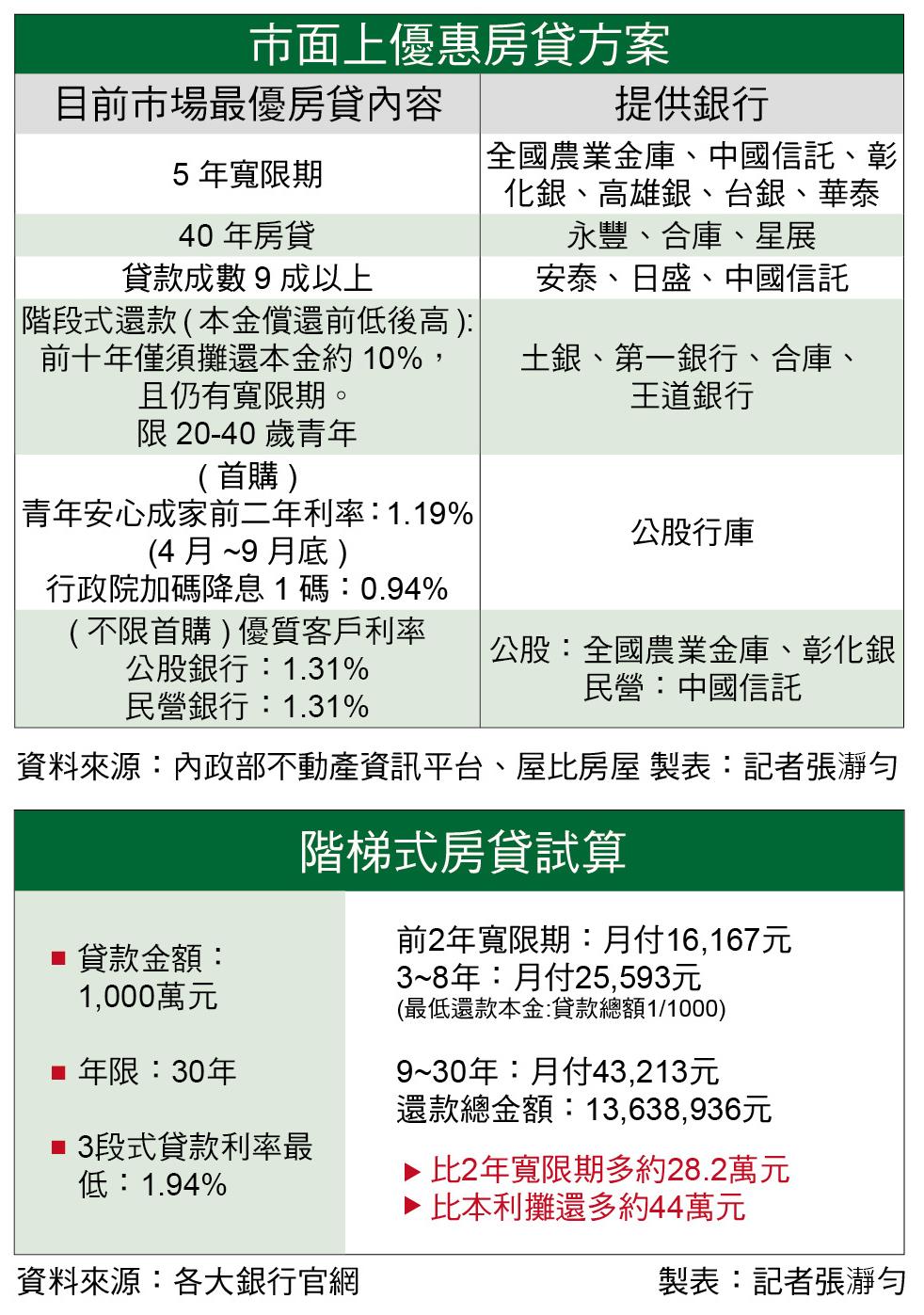

各家銀行也積極搶客,而為了讓民眾能更容易買房,目前市場中有「5年寬限期」、「40年房貸」、「最高貸款成數可達9成以上」、「房貸利率僅0.94%」等多元的購屋貸款方案讓民眾依需求運用,甚至有還有「階段式還款」(本金錢低後高)的新方案,前10年只要償還本金1成,此時民眾只要已存夠自備款,有相當大的機會能晉升為有殼族。

專家提醒 小心低月付、高成數

百億房產教練RENBA認為,若是「5年寬限期」,建議收租置產族可考慮,另外,近期也有許多購屋族為新婚家庭就相當適合,收入較少、家庭人口不多的情況下,成家初期選擇小坪數產品,居住5~8年、小孩出生後產生換屋需求時,就可趁勢換屋。

在高成數房貸方案部分,目前有安泰銀行、日盛銀行及中國信託銀行推出9成專案可供民眾挑選,興富金地政士事務所代書陳鶴天指出,市面上的9成房貸多半是以8成房屋貸款搭配1成裝潢貸款,且撥款方式有前後次序之分,在房屋過戶時,先撥款8成房貸後,交屋才能再撥款1成裝潢貸款,且裝潢貸款利率較房貸多出0.2%~0.3%,但好處在於,相較於信貸貸款年限最高7年,裝潢貸款最長可分為20年攤還,且利率也較低,對於家庭收入較緊繃,或是單薪家庭而言,除了可以購屋外,裝潢費也可一併貸款,不需額外撥出近百萬現金支付裝潢費用。

低利時代、資金寬鬆,游資往房市流竄。

低利時代、資金寬鬆,游資往房市流竄。

目前市場以傳統「20年本利攤還房貸」最常見,因應目前房價居高不下,現在多數銀行已經有提供「30年房貸」的專案,在房貸利率方面,20或30年貸專案,針對優質客戶不論公股行庫貨是民營銀行,最低房貸利率已經殺到1.31%,寬限期甚至可長達5年,另外,亦有「40年房貸」,但目前市場提供的銀行相對較少,僅有永豐、合庫、星展等3間銀行提供,寬限期最長為3年,貸款成數最高為8.5成,民眾使用「40年房貸」,在總利息支出、貸款限制、自備款都較20~30年期的房貸專案更多。

評估還款能力 選擇合適方案

至於近期,由房貸龍頭土地銀行率先推出的「階段式還款」,陸續也有合作金庫、第一銀行及王道銀行等行庫加入戰場,陳鶴天分析,以常見的三階段還款方式,若以貸款金額1,000萬元、年限30年,最低利率1.94%,寬限期2年,寬限期後最低還款本金為1/1000計算,前2年每月只需支付利息16,167元,第3~8年每月25,593元,都相對於房貸本利攤還輕鬆許多,但到了第9年後,每月負擔達43,213元,總還款金額比傳統房貸多出28.2~44萬元不等。

RENBA認為,若想採用「階段式還款」,適合首購小資族,初期還款輕鬆,但預估所得收入會再2~3年後逐步成長,可用多出的收入及年終紅利大額清償本金,否則後頭還款壓力相當龐大。

第一銀行表示,「階段式還款」限制40歲以下年輕首購族群申辦,主要在於成家初期收入不多,但未來事業、所得有所成長空間,還款能力增加,不過目前而言,仍以20年的本利攤還房貸佔比最高,建議貸款人在申辦前可謹慎評估個人還款能力,再依能力選擇房貸方案。

至於,購屋者該選擇怎樣的房貸方案呢?陳傑鳴表示,建議民眾房貸若月繳款金額維持在總收入的3~5成內者,在沒其他更穩定、利率更高的投資管道下,選擇貸款20年較優,不僅可以盡早還完,相對繳給銀行的利息也較少,至於「自備款不足」、「月收入不高」、「短期內有資金周轉需求」等經濟壓力較大者,購屋可考慮使用30年以上的房貸專案,較有機會滿足低自備、低月負擔的購屋需求。